資料來源:FINDIT【原文連結】

疫情下許多產業發生了變化,除了負面的衝擊,我們看到更多的是面對新環境所做的轉變,以及不同行業的韌性。在這市場系統性變革的過程中,與挑戰比肩而來的是莫大的機會,而對這機會最快做出反應的就是資本市場。在機會競逐的賽道上,投資板塊正在往私募,甚至是更早期的投資市場位移。隨著這些手握重金的金融大佬投入,創投市場出現了前所未見的熱潮。然而,在這熱潮之下,不只是新創投資的機會與挑戰同時降臨,大資本時代也已悄然而至。

疫情下許多產業發生了變化,除了負面的衝擊,我們看到更多的是面對新環境所做的轉變,以及不同行業的韌性。在這市場系統性變革的過程中,與挑戰比肩而來的是莫大的機會,而對這機會最快做出反應的就是資本市場。熱錢的蔓延、市場需求的改變、技術的普及,以及產業的消長,驅動著這波資本市場的榮景。

在機會競逐的賽道上,不僅是公開市場,投資板塊也正在往私募,甚至是更早期的投資市場位移。隨著這些手握重金的金融大佬投入,創投市場出現了前所未見的熱潮。然而,在這熱潮之下,不只是新創投資的機會與挑戰同時降臨,大資本時代也已悄然而至。

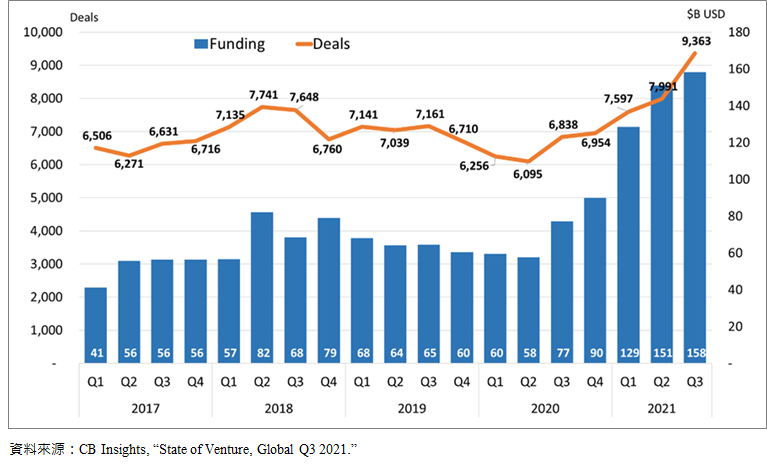

根據CB Insights的統計,2021年第三季全球創投市場交易金額與件數以1,580億美元與9,363筆投資案,雙雙打破歷史紀錄。與去年同期相比,交易件數成長37%,金額更是大幅增加105%。若是以年度觀察,2021年前三季的投資件數累計達24,951件,已近去年全年的26,143件;交易規模則達4,380億美元,遠超2020年2,840億美元的水準。2018年後的資本退潮與2020年疫情衝擊的影響,在去年第四季已逐漸遠去,今年更只見市場一片欣欣向榮。

圖1-1 全球VC季度投資交易趨勢-總覽

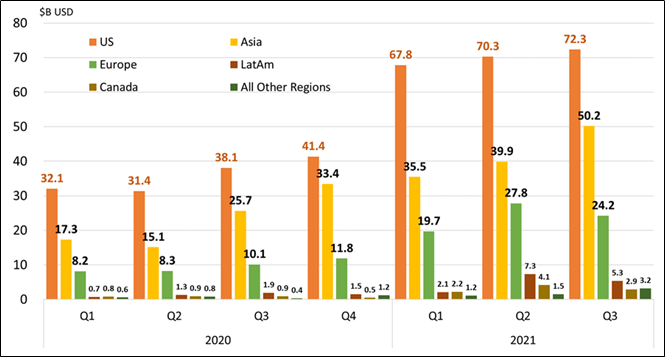

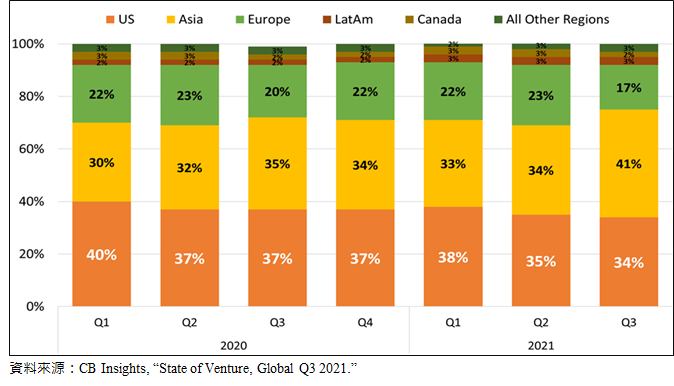

從投資區域來看,美國依舊是市場中的領頭者。2021年第三季美國創投投資金額達723億美元,占整體投資規模約46%;投資案則為3,210件,占整體件數的34%。亞洲地區的投資金額為502億美元,占整體規模約32%。雖然在金額上仍難企及,但在交易件數上則是高於美國,達3,815件,占整體件數的41%。第三位的是歐洲地區,投資金額242億美元,投資件數為1,590件。

全球創投市場的地區分布仍是以美國為重,以件數來看,近五年隨著亞洲市場的關注度提升,美國市場占比下滑,從約45%下降至約35%,亞洲從約30%增加至35%左右,歐洲則維持在20%上下。但以投資規模來看,美國主導的地位仍難以被超越。此外,近期拉丁美洲市場表現突出,雖然投資案不多,2021年第三季僅255件,但投資規模卻從2020年第一季的7億美元迅速增長至2021第三季的73億美元。

圖1-2 全球VC季度投資交易趨勢-按地區

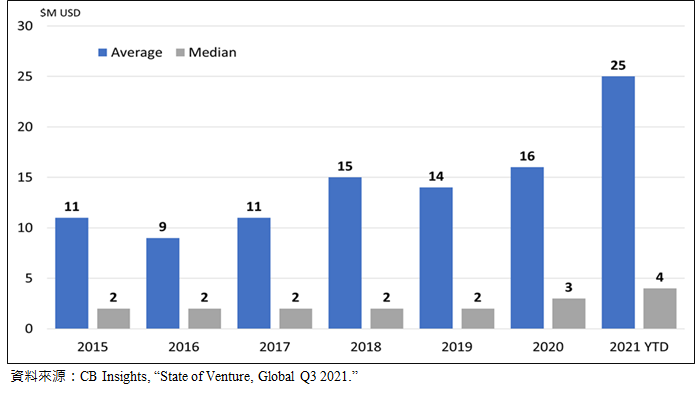

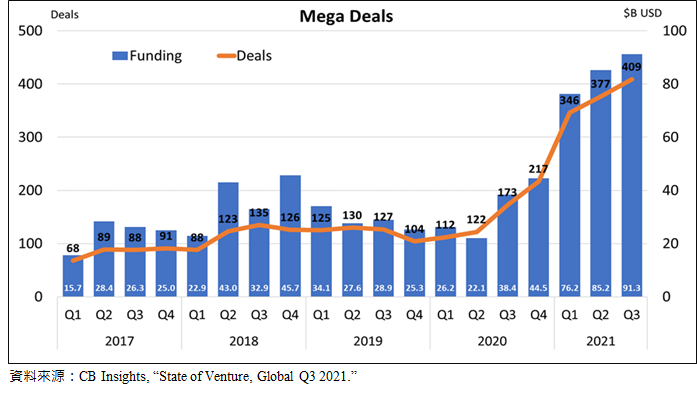

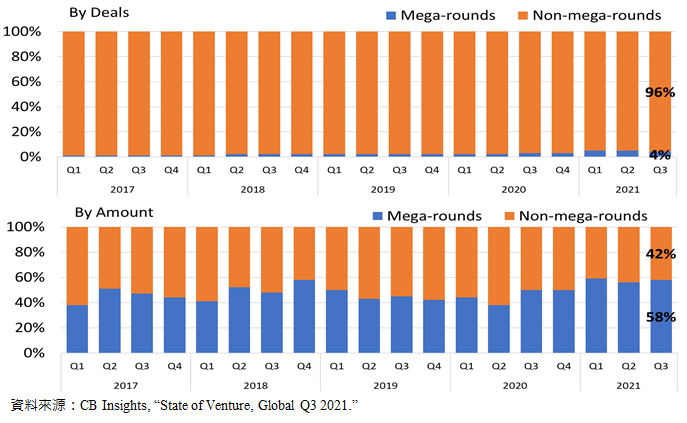

2021年前三季平均每筆交易案的規模為2,500萬美元,較2020年增加56%,寫下歷史新高,但中位數僅400萬美元。從2015年至今,平均與中位數交易規模的差距由900萬美元擴大至2,100萬美元,其反映的是投資規模的兩極化現象。少數的鉅額交易案貢獻了絕大多數的投資金額。CB Insights的統計顯示,單筆投資規模超過一億美元的鉅額交易不論在件數或金額上均呈現大幅度的成長。前一波的高點約在2018年第四季,鉅額交易為126件(占整體件數2%),總金額為457億美元(占整體規模58%)。2021年第三季,鉅額交易件數成長至409件,占整體件數的4%;交易金額達913億美元,占整體規模的58%。為2020年第三季以來連續五季的成長。

手持大量銀彈的投資者在過去這段期間無懼於疫情,大筆投入市場。比起統計這一張張鉅額支票,這些資金流去了哪些企業或許是個更值得深究的議題?

圖1-3 全球VC投資交易規模

圖1-4 全球VC鉅額投資交易趨勢

圖1-5 全球VC鉅額投資交易占比趨勢

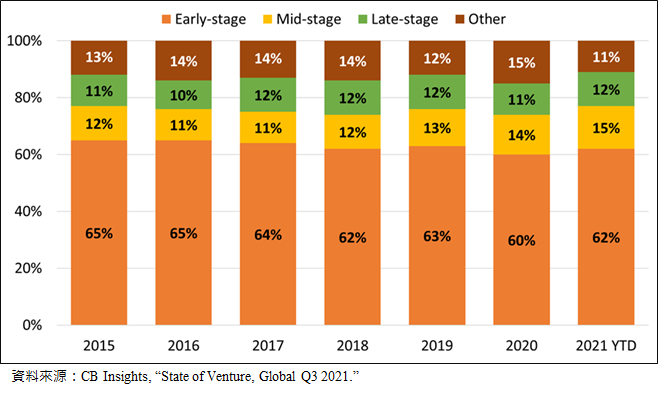

全球創投市場的榮景是否代表著新創企業的機會來臨?相信答案是肯定的,但卻又不盡如此。從階段別件數分布比重來觀察,種子到A輪的早期階段(Early-stage)投資案占了市場上的絕大部分,2021年前三季為62%,而過去幾年亦維持在60%至65%之間。B、C輪的中期階段(Mid-stage)與D輪以後的晚期階段(Late-stage)投資案則分別僅10%至15%。

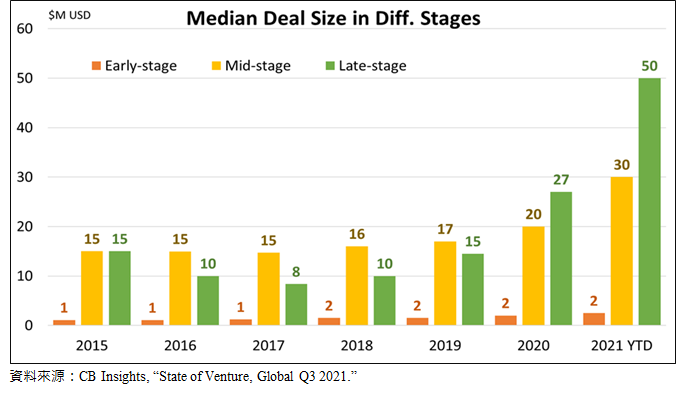

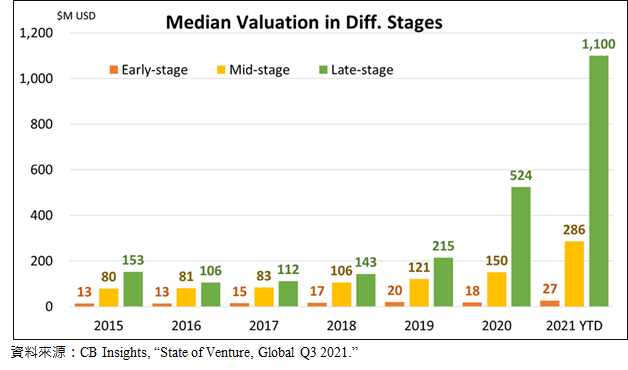

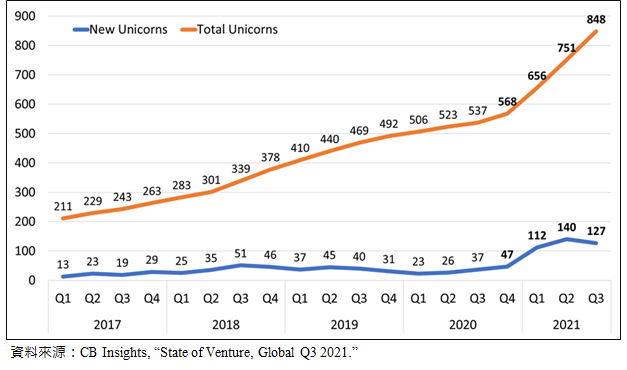

而在投資規模上,早期階段的表現卻遠不如中期與晚期階段亮眼。2015年早期階段的中位數交易規模為110萬美元,2021年前三季增長至248萬美元;中期階段則是從1,500萬美元增加至3,000萬美元;晚期階段更是從1,500萬美元增加至5,000萬美元。投資金額的增加,往往是反映估值的提升。2015年早期階段的中位數投資估值為1,318萬美元,2021年前三季增長至2,674萬美元(約2.03倍);中期階段則是從7,960萬美元增加至2.86億美元(約3.59倍);晚期階段更是從1.53億美元增加至11億美元(約7.2倍)。隨著價格的水漲船高,估值突破十億美元門檻的「獨角獸」公司也愈發氾濫。過去幾年,每季新增獨角獸的家數仍維持在雙位數,但進入了2021年卻是以三位數的速度增長,今年第三季新增127家,累計全球獨角獸達848家。

從以上的數字,我們不難發現,投資市場熱絡,不論早期、中期或晚期的投資均有所成長。一方面,或許我們可以說現在是個新創募資的好時機。然而,在鉅額交易的主導下,絕大部分的資金其實是流向中晚期階段的公司,進一步推升其交易規模與估值。從這個角度來看,現今投資市場的熱絡,多半是肇因於大型資本的流入,並集中在少數相對成熟的項目。對於仍處在早期階段的新創企業來說,這波市場熱潮似乎就沒有這麼直接相關了。

圖1-6 全球VC投資件數占比-依階段

圖1-7 全球VC投資規模中位數-依階段

圖1-8 全球VC投資估值中位數-依階段

圖1-9 全球整體與新增獨角獸家數

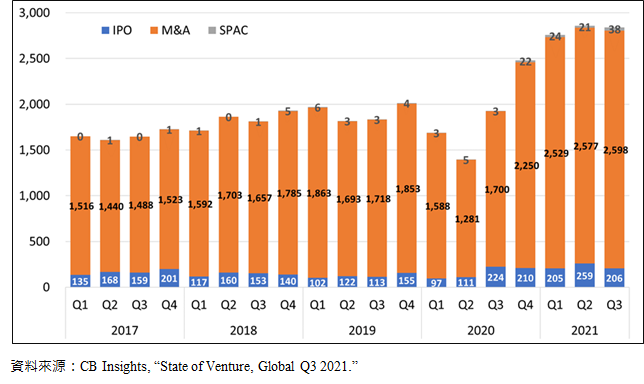

退場趨勢在過去幾年有著顯著的成長,但退場方式的變化不大。2017全年整體退場件數為6,632件,其中10%為IPO,90%為收購(Mergers and Acquisitions,M&A);2020年退場件數為7,494件,其中8.6%為IPO,91%為收購,0.4%(33件)為SPAC(特殊目的收購公司,Special Purpose Acquisition Company);2021年前三季累計已突破往年水準,退場件數達8,457件,7.9%為IPO,91%為收購,1%為SPAC。

M&A目前仍是退場的主要路徑。SPAC雖然在2020下半年開始受到各界關注,惟目前實際透過SPAC踏入公開發行市場的企業仍少,短期內難以撼動M&A的主流地位。作為IPO的綠色通道,2020年至今已有超過700家SPAC公司上市。預計這些SPAC們在接下來的一至兩年內將陸續收購私募市場中的標的,未來有機會取代IPO,成為第二大的退場方式。

圖1-10 全球VC退場家數-依退場模式

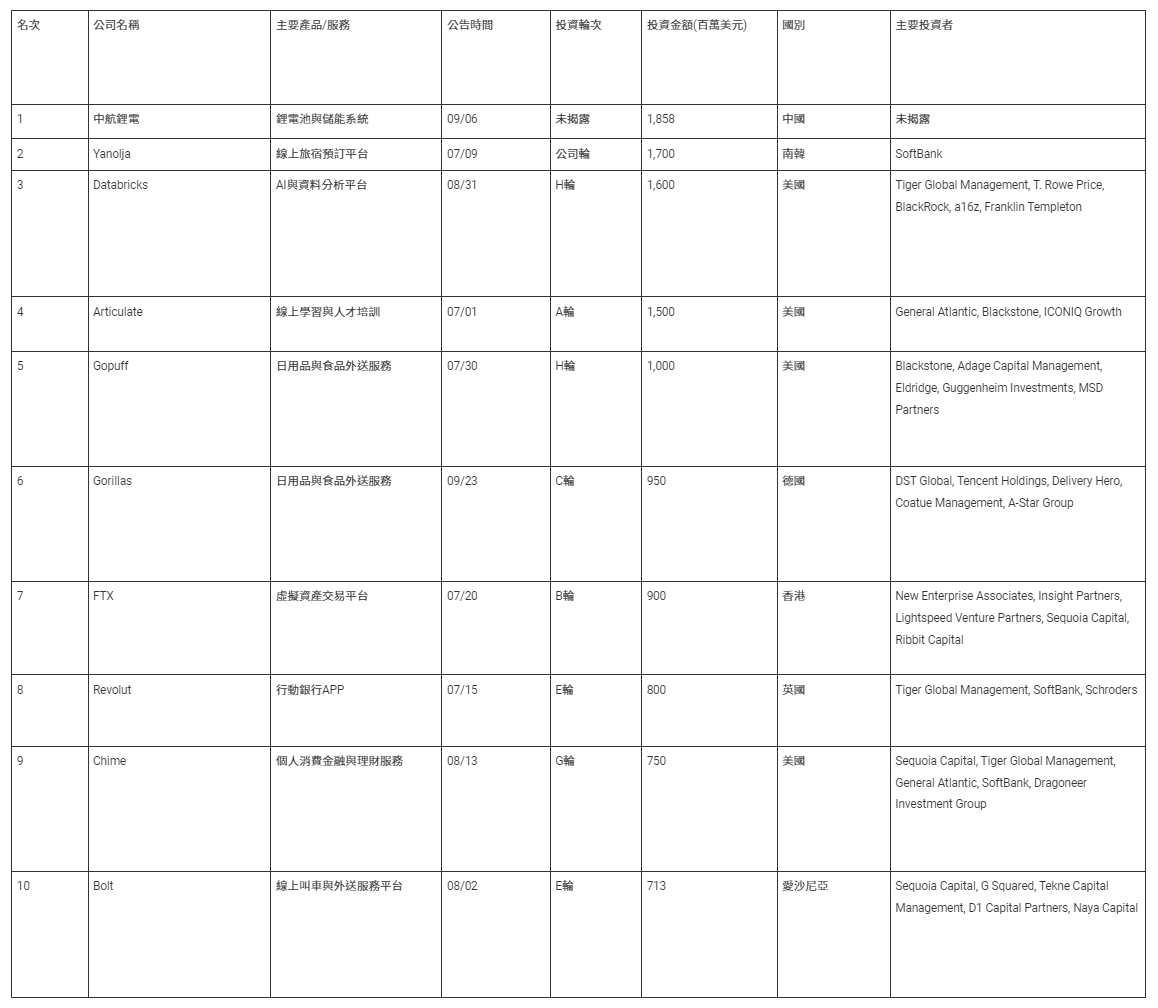

2021年第三季的前十大投資案規模龐大,居於首位的中航鋰電在9月6日公布其獲得18.58億美元投資,但未揭露相關的投資機構。該公司於2007年由中航工業集團與其所屬單位投資成立,主要從事鋰離子動力電池、電池管理系統的研發生產,目前專注於電動車與儲能系統的應用開發。其次是南韓的旅宿訂位平台Yanolja在7月9日公布獲得SoftBank Vision Fund的17億美元投資,並一口氣將其估值推升到90億美元。作為一家網路旅行社(OTA,Online Travel Agent),Yanolja在疫情下仍能獲得SoftBank Vision Fund的大筆資金支持,在當時引發了不少討論。此外,2013年成立,專注於AI與實時資料分析,並開發許多企業數據應用工具的Databricks在8月底亦獲得大型投資機構的支持,宣布完成H輪16億美元的募資。而本季的A輪之光是美國的線上學習平台Articulate,7月份宣佈獲得A輪15億美元投資,估值達38億美元,由General Atlantic領投,Blackstone、ICONIQ Growth參與。Articulate早在2002年就已成立,在全球161個國家擁有超過11.2萬家企業客戶。目前主要產品為Articulate 360,其並非是線上課程平台,而是一套協助客戶製作線上課程的軟體工具,具備系統化的製作流程與客製化內容編排模板。

除此之外,兩家半外送業者也在第三季入榜,Gopuff、Gorillas與Bolt。來自美國的Gopuff與來自德國的Gorillas均是提供日用品、食品與生活雜貨外送服務的業者,可說是切中疫情期間的民生消費市場痛點。尤其Gorillas於2020年5月成立後,旋即閃電擴張業務規模,一年多的時間即募到C輪9.5億美元。另外半家外送業者則是愛沙尼亞的Bolt,該公司原本提供的是叫車服務,但隨著疫情的爆發,2020年5月亦投入了餐飲外送市場,推出Bolt Food服務。

金融科技也是近期投資領域的一大熱點,吸引了不少資金投入。在第三季上榜的如來自香港的虛擬貨幣交易平台FTX獲得B輪9億美元投資;英國網路銀行Revolut募得E輪8億美元;以及提供消費金融與理財服務的美國公司Chime募得G輪7.5億美元。

最後值得注意的是這鉅額投資項目的支持者們,除了知名度甚高的創投之外,如a16z、Sequoia Capital、New Enterprise Associates等,不難發覺已有許多非創投的大型投資機構參與,如SoftBank、Tiger Global Management、T. Rowe Price、BlackRock、Blackstone、Franklin Templeton、General Atlantic等。不僅是前十大投資案,當我們看到超過一億美元的鉅額投資增加,其代表的是創投市場中有越來越多拿著重金找項目的大型投資者們,不同於過去相當活躍的「矽谷」科技創投,成長基金(Growth Capital)、私募股權基金(Private Equity Fund)、共同基金(Mutual Funds),甚至是避險基金(Hedge Funds)似乎都嗅到機會,逐漸走向更早期的項目。

表1-1 2021年第三季前十大股權投資案

資料來源:CB Insights, “State of Venture, Global Q3 2021.”

延續著2021開年以來的熱度,全球創投市場迎來了前所未見的熱潮。2021第三季再度創下紀錄,在9,363筆投資案與1,580億美元的交易規模下,過去資本寒冬與疫情的陰霾已不復見。從數據上來看,單筆交易規模達一億美元以上的鉅額投資是這一波熱潮重要的貢獻者,從2020年第三季以來件數與金額已連續五季的成長。另外,退場也同樣維持著相當高的水準,雖然其中超過九成仍是仰賴M&A,但近一年興起的SPAC快速成長,可望取代一般的IPO模式。

全球創投市場的熱潮是否代表著新創投資的榮景?答案雖然是肯定,卻又非如此直白。整體市場的熱絡能帶動各個階段的投資,對仍處在早期階段的新創企業來說或許是個好機會。但實際上,這波熱潮的重點是那群鉅額交易、中晚期項目,以及越來越不這麼「特殊」的獨角獸們。除了觀察投資的熱點領域與個案,投資者板塊的移動與影響或許更該被拿出來討論。

乘著科技創業的颶風,矽谷Style似乎就代表著過去十數年間的全球創投市場,我們曾在意的是創投行業更迭的內生課題,並期待看到更多專注早期階段的新血加入,延續創新的動能。然而,隨著熱錢的氾濫,不少手握重金,非矽谷Style的大型投資機構,如私募股權基金、資產管理公司、避險基金等,在這幾年逐漸將觸角伸向更早期的投資領域。當市場中的資金越來越不值錢,鉅額交易、獨角獸,以及整體創投市場的增長也就不這麼意外了。

池子裡的水深了,生態也會更加豐富。我們或許可以期待如a16z這種明星創投成為下一個Blackstone或KKR,但相信絕大多數的創投會將眼光放得更長遠。一方面,對於好項目的價格競爭會愈發劇烈;另一方面,對於想搶得市場先機的投資者而言,往更上游的區域淘金勢在必行,但如何在一眾瘋狂的創新點子中找到那粒金沙,考驗的就是投資者們的火眼金睛了。

1. CB Insights, 2021/10/07, “State of Venture, Global Q3 2021.” https://www.cbinsights.com/research/report/venture-trends-q3-2021/